登录新浪财经APP 搜索【信披】查看更多考评等级

21世纪经济报道记者 杨梦雪、郭聪聪 上海、北京报道

今年的央视3·15晚会把借贷宝再度推到聚光灯下。

据央视报道,借贷宝平台存在放款人绕过平台交易,用户遭遇高利贷、砍头息、展期费,放款人资质造假等问题。随后借贷宝也发出声明,承认在部分业务场景中存在监管疏漏,称将进行整改。

3月16日,成都锦江区发布情况通报,锦江区财政局第一时间会同区市场监管局、区公安分局等部门组建工作组,赴借贷宝平台所在公司开展联合调查,已依法责成企业暂停平台运营。

另据多家媒体报道,该公司办公室大门已被贴上封条,借贷宝App也从多个应用平台下架。

值得关注的是,这并不是借贷宝第一次被央视曝光。早在2016年,其打着中介旗号的“熟人借贷”生意就曾滋生高利贷、砍头息、暴力催收等一系列问题,被《焦点访谈》报道。随后,借贷宝还被多家媒体曝出存在大学生裸贷、“10G裸条”等事件。

历次事件中,借贷宝都曾以“信息中介”的身份自居。然而也有业内人士指出,其业务模式设计之初就或有过绕开监管的考虑,与借贷业务密切绑定的展业费、逾期费等也有“钻空子”之嫌。

借贷宝究竟是怎样的业务模式?又在借贷关系中扮演了什么角色?所谓“中介”的责任界限在哪?21世纪经济报道记者试图结合其发展历程进行复盘。

业务模式拆解

时间拨回到2015年。

彼时刚刚成立的借贷宝曾甩出20亿元推广费“砸钱豪赌”,在邀请好友注册得现金奖励等激进的推广政策下持续扩张。当时借贷宝打出的模式是“熟人借贷”,而平台自身作为“中介”,在借贷关系中赚取逾期管理费等费用。

在当时的宣传中,借贷宝标榜自己是与传统P2P信用中介不同的信息中介,不设立资金池、不发放贷款、不提供增信,借贷关系全凭用户自行判断,资金由出借方直接划入借款方账户。

而这样的产品设计下,一方面放贷人资质和交易情况并未经过平台审核,“砍头息”等屡见不鲜;另一方面“赚利差”功能也默许了平台用户低息借入、高息转贷,平台却以“技术中立”的说辞独善其身。此外,借贷宝还曾成立催收公司并上线“人人催”功能,以此收取逾期管理费,滋生了暴力催收等一系列问题。

有行业人士在采访中直言,其早期在产品设计上或许已经考虑了如何绕开监管,商业模式本身就存在问题。

2016年上述业务被央视质疑后,“10G裸条”事件再度将借贷宝推上舆论的风口浪尖。借贷宝陆续下线“赚利差”和“人人催”,将逾期管理费从向债务人收取改成向债权人收取,实际却并未彻底整改。

2018年以后,P2P行业迎来一轮洗牌。借贷宝低调转型为电子签平台,再度打着“信息中介”的旗号展业,盈利方式涉及电子签约过程中的出证费、用户逾期后产生的展期费及逾期费等。其间借贷宝还曾从事助贷等业务,也卷入过多起现金贷案件,如公安部2023年2月发布的打击惩治涉网黑恶犯罪专项行动5起典型案例中就涉及一桩利用借贷宝平台的网络套路贷案。

在后面几年的运营中,借贷宝再度出现此次央视3·15晚会曝光的问题:有放款人在借款中收取高额“砍头息”,借款人一旦出现逾期就面临高额逾期费,如需展期还需缴纳展期费。而在“电子欠条”的约束下,借款人不还款还可能面临法律风险。

梳理发现,尽管借贷宝一直定位为“信息中介”,但从利差到催收,从“出证”到逾期,借贷宝试图从借贷关系中每个关键环节里赚到钱。有行业人士对记者指出,电子借条本身的“出证费”只是利润点之一,最赚钱的仍是围绕逾期衍生出的各类收费项目。

借贷宝当前的业务模式也一定程度上代表了当前电子签平台的盈利模式。

素喜智研高级研究员苏筱芮认为,此类平台会围绕借贷业务本身,或者说是逾期本身来进行收费,比如展期费、逾期费。并且展期越频繁、逾期越多,那么平台所获取的展期费、逾期费也就越多,营收与逾期深度挂钩。电子签借贷平台“带毒”的商业模式,注定了此类平台的发展壮大,需要与职业放贷人、高利贷等黑灰产模式进行深度绑定。

“居间”的责任边界

电子签平台作为借贷关系中的居间方,其责任界限一直不甚明晰。

有律师分析认为,当平台仅承担信息中介职能,且未对借贷双方利息的制定进行干预,同时充分履行了信息告知义务时,从纯粹的法律层面而言,对于其涉嫌诱导续贷的行为,难以直接判定为违法或违规。这里所提到的信息告知义务,主要是指要明确告知借贷双方,自然人、法人和非法人组织之间进行资金融通时,双方约定的利率不能超过合同成立时一年期贷款市场报价利率(LPR)的四倍(参考2025年2月20日最新LPR报价,1 年期 LPR 的四倍为12.4%)。

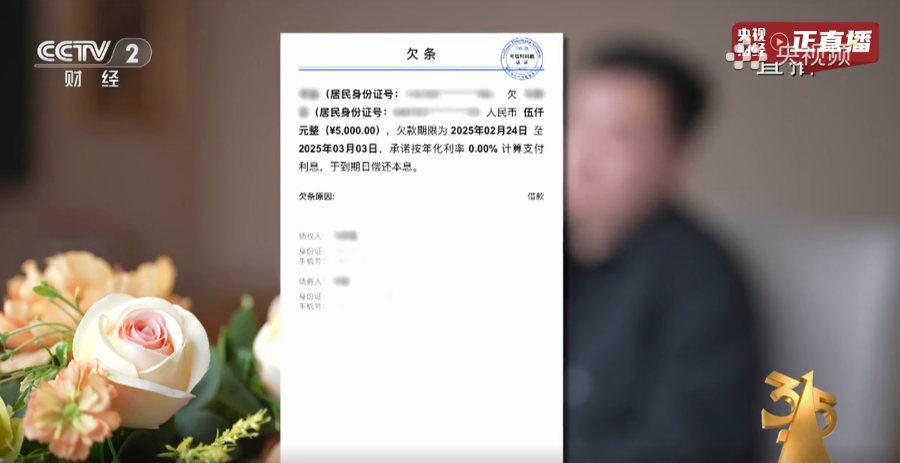

据央视报道,借贷宝这类平台在电子欠条上标注的年化利率甚至为0%。然而在后续还款阶段,却收取展期费、逾期费等各类费用。这些费用叠加后的综合费率,早已远超普通民间借贷利率水平 。

上述律师分析认为,这也反映出了平台所提供的 “居间” 服务目前存在诸多问题,在当前的法律规定以及监管框架下,无论是针对电子签平台的责任界定,还是居间方收费的相关规范,均未作出细致且明确的规定。

苏筱芮同样认为这类业务模式带来一个相对的监管真空:平台虽做的是非持牌的电子签业务,但却会根据借贷的逾期情况进行关联收费。在这样的模式驱动之下,电子签借贷平台要想扩大平台业务规模,商业路径已经显而易见:出借人方面,尽可能多找职业放贷人,增强资金供给,从而促成更多借款项目;借款人方面,尽可能多找次级借款人,资质越差越好,从而增加更多展期、逾期收益。

德恒律师事务所合伙人、新加坡办公室执行主任闫泽娟告诉21世纪经济报道记者,尽管法律并未具体规定电子签平台的居间责任问题,但参照2016年监管机构发布的《P2P 网络借贷风险专项整治工作实施方案》等相关文件,一旦电子签平台存在突破红线业务的行为,轻则需要承担民事责任,重则需要承担刑事责任。

闫泽娟提到,在电子签平台的信息审核、交易流程规范等关键环节,监管的重点是明确的,其中包括平台需满足信息中介定性、业务符合直接借贷标准、不触及 “红线” 业务、落实资金第三方存管以及保证信息披露完整客观及时并具备合规网络安全设施等。

其中“红线”业务包括:设立资金池、自融、向出借人提供担保或者承诺保本保息、大规模线下营销、误导性宣传、虚构借款人及标的、发放贷款、期限拆分、发售银行理财和券商资管等产品、违规债权转让、参与高风险证券市场融资或利用类HOMS等系统从事股票市场场外配资行为、从事股权众筹或实物众筹等。

闫泽娟进一步说道,电子签平台若突破红线业务,就如平台出售借贷双方信息的,将构成侵犯公民个人信息罪;发布虚假标的、伪造借款人、设置资金池,通过平台为自身融资的,将构成集资诈骗罪或非法吸收公众存款罪。

还没有评论,来说两句吧...