11月27日,在华安基金“实力挺你 拥抱投资新纪元”2025蛇年投资嘉年华上,华安基金副总经理、首席投资官翁启森发表了《全球视角下的A/H股机遇》的主题演讲。翁启森表示,政策转向成为扭转市场预期的重要力量,流动性改善有望推动明年市场企稳回温,权益资产性价比显现,重点关注新质生产力、内需消费等行业。

2008年4月,带着丰富海外投资经验的翁启森加入华安基金,至今已经16年,从分管海外投资到A股投资,再到华安基金首席投资官、副总经理。华安基金逐步打磨出一个与众不同的投研团队——中心化研究平台+多元化投资团队。

政策转向成为扭转市场预期的重要力量

回顾2024年市场的表现,政策转向成为扭转市场预期的重要力量。翁启森将其分为四个阶段:第一个阶段是2023年11月-2024年2月,由于经济与政策预期悲观,市场下跌,叠加雪球强制平仓、DMA爆仓等流动性冲击进一步推动市场下跌。

第二个阶段是2月-5月,春节前一周,中央汇金等机构在增持沪深300ETF、上证50ETF,推动市场反转。此外,2月20日LPR降息推升市场情绪,2月7日吴清主席上任,密集开展调研与座谈会,4月30日政治局会议、517地产新政带动市场再次上涨。

第三个阶段是6月-9月,彼时经济、价格等数据走弱,市场预期较为悲观。

第四个阶段即10月以来,政策转向,市场大幅回升。“9月24日、9月26日等一系列政策转向成为扭转市场预期的重要力量。”

具体而言,9月24日,国新办举行金融支持经济高质量发展发布会,一行一局一会领导宣布一系列政策支持实体经济、房地产与资本市场。政策力度显著增加,超市场预期。9月26日,政治局会议罕见研究“经济工作”相关议题,体现最高层对经济工作的高度重视。支持资本市场成为本次政策的重要目标之一。10月18日金融街论坛上,潘功胜行长明确表示,资本市场估值修复,有助于改善社会预期,提振消费和投资需求。

立足全球视野,从海外市场环境看,美国财政持续扩张。拜登政府任上,学生贷款补贴、新能源补贴等财政开支较大,美国赤字/GDP 维持在5.5% - 7%区间。同时,美国通胀仍有韧性。虽然油价回落等促进美国通胀阶段性回至2.6%左右,但10月出现回升态势,核心通胀仍在3%以上。此外,中美利差处于历史偏低水平,对国内货币政策、市场风险偏好造成负面影响。

聚焦新质生产力、内需消费行业

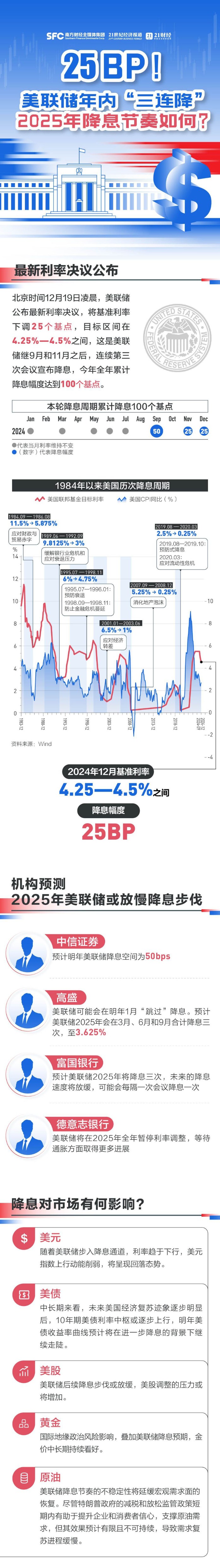

距离2024年结束还有1个多月的时间,展望2025年,市场又将如何变化?翁启森表示,从海外市场环境看,美联储在9月降息50bp、11月降息25bp,市场预期12月仍有25bp降息空间,2025年仍有2次左右的25bp降息空间。

“从历史看,受制于汇率稳定等因素,我国较少在美联储加息阶段进行大幅降息。美联储降息有利于打开国内货币政策空间。”翁启森提醒,仍需关注后续美国通胀回升风险,及其可能对美联储持续降息带来的制约。此外,关注特朗普2.0的经贸、地缘、供应链等风险,金融市场波动性可能加大

着眼国内政策环境,当前我国货币政策已先行发力,稳定预期与资产价格,股市出现上涨,楼市成交改善。财政政策、结构性政策仍待进一步发力,观察政策力度与经济基本面复苏效果。“财政政策还有一定空间,2025年财政有望更加积极,12月经济工作会议等重点内容值得关注。存款准备金率仍有下调空间,有助于保持银行间流动性合理充裕。10月M1、M2负增长收窄,居民、企业信心改善,宏观流动性环境出现拐点。”

从权益市场来看,翁启森认为,2025年盈利有望恢复正增长,与此同时,截至11月中,十年期国债收益率2.09%,三十年期国债收益率2.28%,整体来说,国债收益率仍处于历史偏低水平,对权益类资产形成一定支撑。此外,沪深300风险溢价处于2010年以来的72%分位,这表明,权益资产仍有一定性价比。

政策利好持续释放;央行创设货币工具,支持资本市场稳定发展。《市值管理指引》督促上市公司提高公司质量、提升投资者回报。2025年市场有望继续呈现净流入格局,市场情绪回暖推动个人投资者与基金发行净流入。

谈及后续看好的方向,仍需聚焦新质生产力、内需消费等行业。首先,关注估值修复空间较大的新质生产力方向,TMT领域中,传媒、自主可控、计算机、 AI硬件等仍有一定估值修复空间。与此同时,我国的优势产业如新能源(锂电、光伏)、医药、军工等估值仍偏低,部分细分赛道未来仍有催化。

其次,大金融行业投资价值凸显,重点关注受益于并购重组预期、股市回暖的龙头券商等。第三,如有外部关税冲击,内需消费有望成为施政重点,如港股互联网平台、商贸零售、社服、环保、汽车、家电等。此外,自下而上挖掘产品升级出海、海外建厂出海、电商渠道出海、文化娱乐出海等出海新模式,规避对美出口占比高的公司。

全球大环境、中美摩擦及地缘仍存在不确定性,若美欧在经贸(关税)、科技、区域等方面增加对华限制,则可能对市场及相关产业产生负面影响。若全球出现地缘纷争、民族主义与逆全球化浪潮、供应链不稳定等,可能对企业与市场产生负面影响。

国内需关注政策与经济增长的不确定性;若国内政策发力低于预期,或地产销售、居民消费、企业投资、工业品价格等恢复偏慢,可能对企业盈利、市场风险偏好形成负面影响。

同时,随着海外货币政策收紧,若美国通胀超预期,美联储性货币政策偏紧、利率回升,可能造成外资回流,并对国内资产价格形成一定抑制作用。

最后,仍需关注全球气候带来的风险,随着近年来全球极端气候的增加,极端天气、温度异常等对正常的经济生产、农产品生长等方面可能带来不确定性。

风险提示:直播中的观点及判断,仅基于当前市场,根据后市环境变化,可能发生调整。本直播内容仅供沟通交流之目的,本次解读内容是结合基金定期报告披露的持仓情况,对相关的版块行业做一个客服性质的分析,不构成任何投资建议。基金有风险,投资须谨慎。 基金产品收益具有波动性,我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理公司不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩亦不构成本基金业绩表现的保证。由第三方专业机构出具的业绩证明并不能替代基金托管人的业绩复核函。投资人应当认真阅读基金合同、招募说明书等基金法律文件,以详细了解产品风险收益特征。根据自身能力审慎决策,独立承担投资风险。 敬请投资人关注投资黄金主题基金的特有风险,如黄金市场波动的风险、基金投资组合回报与国内黄金现货价格回报偏离的风险、上海黄金交易所黄金现货市场投资风险等主要风险。 直播中所涉材料及内容除特别注明外,版权归华安基金所有,未经允许请勿转发。本场直播相关产品风险等级以代销机构风险评级为准,请广大投资者根据自身风险适宜情况,理性投资。

还没有评论,来说两句吧...