来源:湖畔新言

主要观点

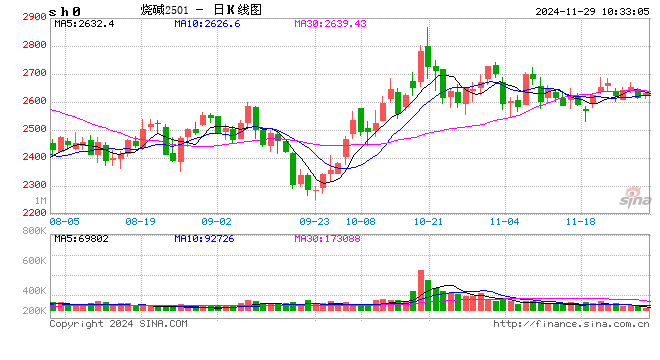

价格

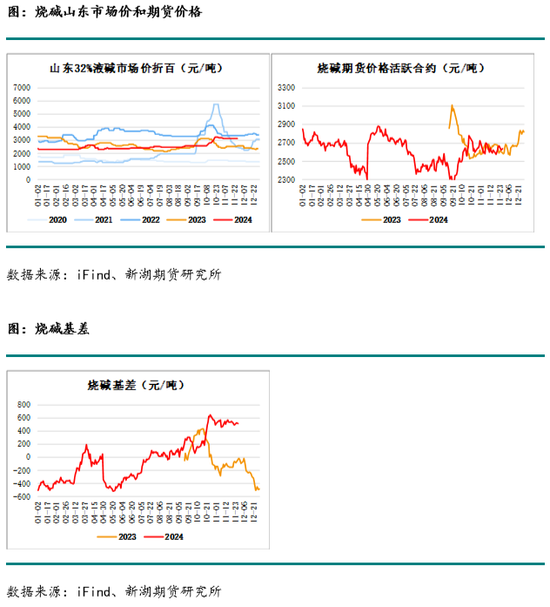

11月烧碱2501合约区间震荡,整月价格在2700元至2550元区间内震荡收窄,月底收至区间中间水平2600元。

供应

烧碱价格在10月至11月上涨并维持高位,液氯价格高位震荡。山东电解单元利润10月下旬大幅900元并维持,PVC烧碱综合利润在250元左右小幅波动,处于往年同期最高水附近,对开工有相对积极的影响。氯碱企业装置检修量增加并稳定在较高水平导致烧碱开工率总体略有下降,11月烧碱开工率总体稳定在82%,处于往年同期偏低水平,但由于烧碱产能的提升,开工下降并未令烧碱产量的绝对数量下降,烧碱产量持续保持往年同期最高水平。

需求

电解铝开工持续提升,西南、新疆等地电解铝企业复产和释放新产能,开工率进一步提升;氧化铝利润良好,企业有意愿维持高开工,但冬季环保管控对供应有一定限制。粘胶短纤开工高位运行,纺织和印染开工持稳在往年平均,非铝下游变化不大,未来也将受环保影响而调降开工。随着外盘氧化铝增产,对烧碱需求提升,10月出口量接近历史最高水平。

库存

氯碱企业检修量处于较高水平,但随着新产能投产,产量仍处于高位,下游和外盘氧化铝需求大幅提升,在供需均强的情况下,液碱库存持续去库,从10月中旬的最高35.43万吨下降至11月下旬的23.67万吨。

预期

上游开工维持较高水平,之后无太多装置检修计划,预期开工率维持当前水平或小幅提升;氧化铝开工持续提升,非铝下游开工稳定,但后期都或将受环保影响。当前烧碱在供需均强的情况下持续去库,需求尤其强劲,但后期烧碱供应仍将保持稳定,而需求有走弱预期,将给价格一定压力。

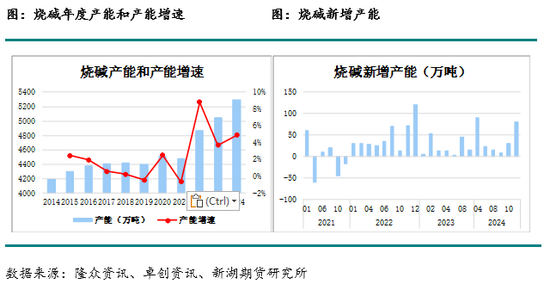

一、新增产能情况

2024年共有15套装置计划投产,新增产能合计247万吨,产能增速4.89%。其中陕西金泰60万吨、山东日科20万吨、安徽金轩6万吨和其亚硅业5万吨产能于4月投产,合盛硅业10万吨和宁夏华御13万吨产能于5月投产。三季度有23万吨产能计划投产,山东民祥15万吨氯碱装置8月20日开车投产,云南通威4万吨产能和柳州东风容泰4万吨产能于9月投产。四季度计划投产产能80万吨。如果暂不计算预计年底投产的产能,2024年新增产能167万吨,产能增速3.3%。

二、表观消费量

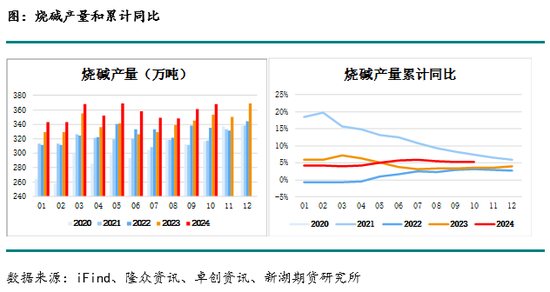

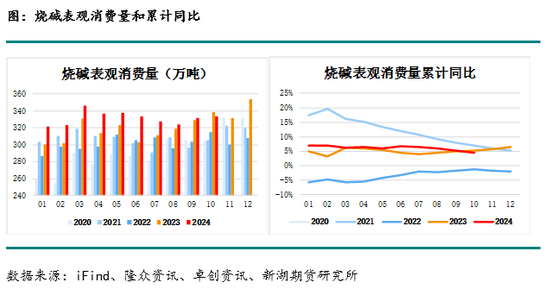

2023年疫情管控措施调整,氯碱企业生产受产业外因素影响较小,而烧碱价格保持较高水平,且在下半年液氯价格平均水平提升,令氯碱生产企业保持较好的盈利能力,烧碱开工率和产量提升,而进出口方面由于外盘能源扰动逐渐消失,导致烧碱出口套利窗口关闭,烧碱出口量248.58万吨,净出口量246.15万吨,较前一年减少77.3万吨,产量提升而出口量下降,表观消费量增加至3,855.23万吨,表需累计同比5.43%。

随着烧碱产能提升,2024年前2个月烧碱产量产量合计686.68万吨,较去年同期明显提升,而出口较去年同期有所下降,月度净出口从去年同期的接近30万吨下降至当前的20万吨以上,产量增加并且出口减少,表观消费量大幅提升至321.59万吨和323.22万吨,表需累计同比7%。

3月烧碱产量368.4万吨,接近历史最高水平,较去年同期提升13万吨。而烧碱出口小幅提升至22万吨,净出口提升至21.9万吨,均较去年同期有所下降。烧碱表观消费量346.5万吨,接近历史最高水平,较去年同期提升15万吨,表需累计同比6.16%。

4月烧碱产量351.9万吨,出口15.1万吨,净出口15万吨。烧碱表观消费量336.9万吨,表需累计同比6.46%。5月烧碱产量369万吨,创历史新高,出口31.4万吨,净出口31万吨。烧碱表观消费量338万吨,表需累计同比6.08%。6月烧碱产量358.5万吨,出口25.3万吨,净出口25.2万吨。烧碱表观消费量333.3万吨,表需累计同比6.73%。

7月烧碱产量349.37万吨,出口22.48万吨,净出口22.37万吨,表观消费量327万吨,表需累计同比6.47%。8月烧碱产量347.7万吨,出口23.7万吨,净出口23.6万吨,表观消费量324.1万吨,表需累计同比5.85%。9月烧碱产量361.1万吨,出口29.7万吨,净出口29.6万吨,表观消费量331.5万吨,表需累计同比5.24%。

10月烧碱产量368.4万吨,出口34.8万吨,净出口34.7万吨,表观消费量333.7万吨,表需累计同比4.52%。10月烧碱产量和出口量接近历史最高水平。

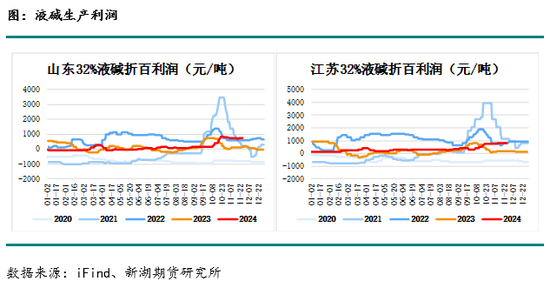

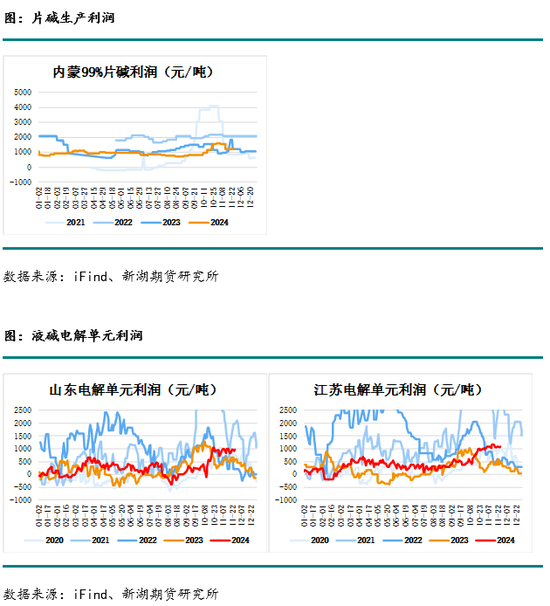

三、生产成本利润

2023年氯碱企业利润总体良好,烧碱检修和开工率与利润波动有较为明显的相关性。年初利润良好,一季度山东电解单元利润维持在500元以上的较高水平,3月后利润下滑,并在5月至6月保持在0附近的相对低位,之后由于供应下降、夏季需求有所好转、液氯价格上涨,氯碱企业利润走高,四季度电解单元利润重新回落。

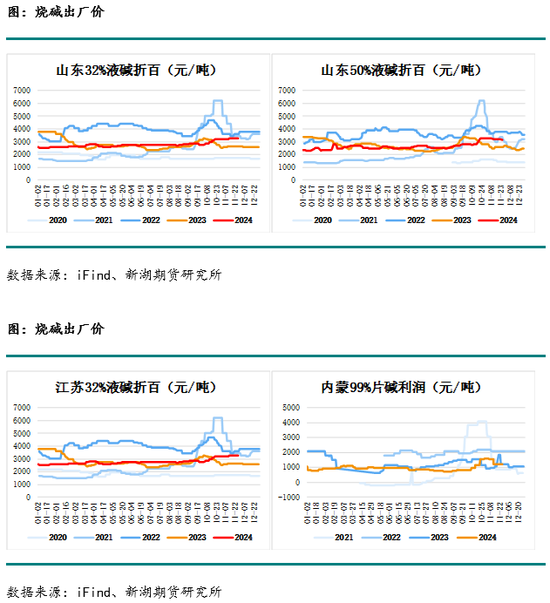

1月烧碱价格维持疲弱,而液氯价格略有抬升,从0附近提升至100元左右,电解单元利润从低位小幅回升,处于略有盈利的状态,而华北PVC烧碱综合利润处于盈亏平衡附近。

2月春节前后山东液碱价格总体保持平稳,液碱价格波动不大,电解单元利润总体跟随液氯价格波动,液氯价格年前一度上涨至250元的略高水平,近期重新回落至0附近,电解单元利润近期跌至0以下的水平。

3月烧碱价格持续小幅提升,前两个月山东32%液碱折百价格在2310元,3月中下旬上涨至2625元,且液氯价格持续维持在300元左右的高位,山东电解单元利润从0附近提升至400元,氯碱企业利润良好。

4月上旬烧碱价格走低,山东32%液碱价格从2625元下跌至2312,并在之后的时间维持该水平,而液氯价格仍然维持350元左右,山东电解单元利润维持在500元左右,氯碱企业利润相对良好。5月烧碱价格波动不大,山东32%液碱折百价格基本维持2370元,而液氯价格5月中旬再次上涨至今年最高水平500元附近,山东电解单元利润再次回到500元左右,氯碱企业利润维持良好水平。

6月至7月烧碱价格持续上涨,山东32%液碱价格从2370元上涨至2470元,在7月大部分时间里维持在2500元,而液氮价格大幅波动,总体呈下跌趋势,从500元左右的水平下跌至当前50元,山东电解单元利润维持在250元左右,氯碱企业利润尚可,对开工无明显影响。

8月烧碱价格维持稳定,山东32%液碱价格维持在2500元左右,而液氯价格波动幅度较大,从250元左右下跌至8月中上旬的最低-500元,之后回升至-200元左右。山东电解单元利润从250元下跌至最低-300元,8月中下旬回升企稳在0附近,当前氯碱企业利润处于历史最低水平,而由于PVC利润良好,山东PVC烧碱综合利润处于历史同期最高水平,对开工有相对积极的影响。

10月至11月烧碱价格上涨并维持高位,山东32%液碱价格从9月底的2750元上涨至10月下旬的3180元,11月维持这一水平并小幅上涨至3280元;液氯价格在200元左右的水平震荡。山东电解单元利润从9月底的170元大幅提升至10月下旬的900元并维持至11月底。由于PVC价格处于低位而烧碱和液氯价格稳定在高位,PVC烧碱综合利润在250元左右小幅波动,处于往年同期最高水附近,对开工有相对积极的影响。

四、装置动态

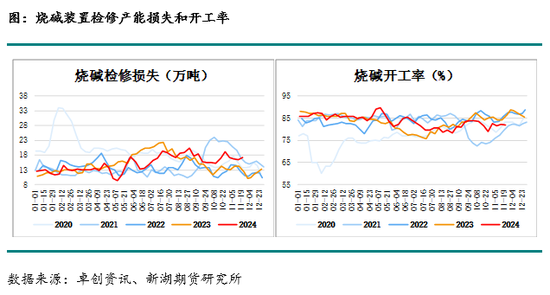

2023年烧碱开工和利润有较强的相关性,检修产能损失在3月显著增加,并持续增加至年中,烧碱开工率在三季度下降至当年最低水平75%左右,之后检修装置恢复,开工率逐渐提升,四季度后开工基本维持在80%-85%的区间内波动。1月下旬烧碱检修量继续回落,开工率提升至87.2%的历史最高水平。2月烧碱季节性降负,为春节期间烧碱累库留出库容,烧碱开工率从节前最高87.5%下跌至节后的84.1%,但仍处于较高水平,当前开工开工率小幅回升至86%。

3月烧碱检修量略有增加,但仍处于往年同期较低水平,烧碱产能提升而检修损失较低,导致开工率维持高位,3月开工率基本维持在接近86%的水平,3月底开工率85.7%,是往年同期的最高水平。4月烧碱检修量小幅提升,与去年同期情况一致,而烧碱产能有所提升,导致开工率维持高位,且略高于去年同期水平,烧碱开工从上个月底的85.7%下降至4月下旬的最低83.8%,并在月底重新回升至85.4%,开工变化不大。

5月氯碱企业检修量大幅提升,中上旬华北、华东地区氯碱企业集中检修,中下旬华东地区检修结束,西北地区氯碱企业集中检修,烧碱开工率相应下降,从月初的最高89.8%下降至月底的81.3%,下降8.5个百分点。6月至7月氯碱企业检修总体呈增加趋势,6月中上旬检修结束,开工提升至84.2%,随后检修持续提升,开工随之下降至79.8%,下降4.4个百分点,接近往年同期最低水平。

7月至8月氯碱企业装置检修量处于较高水平,而烧碱开工率持续走低并维持低位,8月烧碱开工率维持在80%左右的水平,处于往年同期最低水平。

10月至11月氯碱企业装置检修量增加并稳定在较高水平,而导致烧碱开工率总体略有下降,11月烧碱开工率总体稳定在82%,处于往年同期偏低水平,但由于烧碱产能的提升,开工下降并未令烧碱产量的绝对数量下降,烧碱产量持续保持往年同期最高水平。

五、下游需求

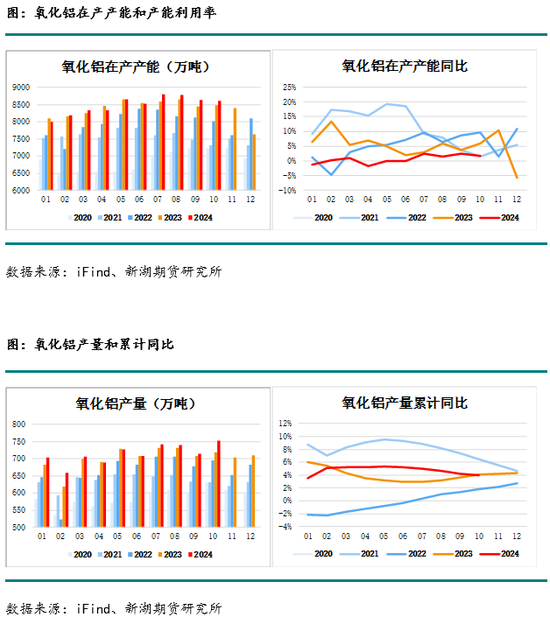

氧化铝2023年国内产能突破亿吨达到10342万吨,其中新增产能投产390万吨,2024年新投产产能约450万吨,主要在一季度和四季度投产。按电解铝4500万吨的产能天花板来计算,氧化铝产能需求上限低于9000万吨,国内氧化铝行业产能已经过剩,行业利润收窄,因此当前氧化铝生产开工根据利润情况呈现一定的季节性变化,同时氧化铝供应也受矿石供应、焙烧装置检修,以及下游电解铝需求放缓的影响,氧化铝开工率今年约处于84%的水平,和往年相比仍处于偏低状态。而电解铝产能利用率在2023年持续走高,并在8月后维持在95%以上,进一步提升的空间有限。

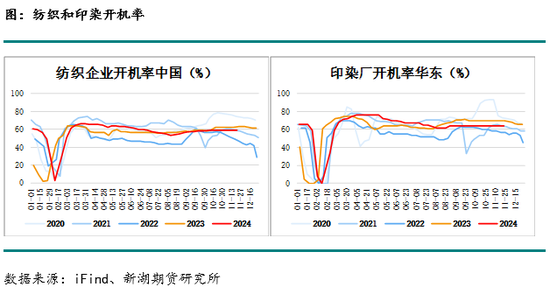

纺织服装2023年增速回到往年平均水平,国内纺服零售总额累计同比约12%;全年中国纺织企业开机率持平在58%左右的水平,浙江纺织企业开机率持平在63%左右的水平,均处于往年中间水平;印染方面的情况也大致相同,华东、浙江、江苏的印染厂开机率均在70%左右,处于往年平均水平。预期2024年在需求仍能保持的情况下,纺织印染开工恢复常态,对烧碱的需求平稳但拉动作用不明显。

1月氧化铝产能运行率总体下降,国产铝土矿持续紧张,并且北方受环保和供暖影响,华中、西北等地氧化铝开工有所降低,山东等地氧化铝开工较为稳定,对烧碱需求减少,预计2月氧化铝运行产能将进一步下降,对烧碱支撑将有所减弱。纺织印染方面,开机率季节性下降时间较往年略有提前。

2月氧化铝价格近期维持高位,主要受几内亚罢工的消息提振,并且国内铝土矿供应偏紧,共同推升氧化铝价格,但氧化铝上涨是供应端扰动,对烧碱的需求偏空。节后非铝下游需求有所提升,粘胶短纤装置检修持续,需求仍处于相对低位;印染节后刚需订单有所恢复,开工恢复速度和往年基本一致,对烧碱需求有一定增量。

3月氧化铝价格继续维持高位,氧化铝企业利润维持高位,开工积极性提升,并且北方采暖季结束,河南、山西等地氧化铝企业提升负荷,下旬广西、贵州部分氧化铝企业检修,总体生产情况稳定,对烧碱需求存在刚性支撑。非铝下游方面,粘胶短纤开工持续下降,由于下游需求不足,生产企业检修持续未复工;纺织印染表现一般,纺织企业开机率和印染厂开机率均处于往年同期平均水平,对烧碱需求影响有限。

4月受山西、河南等地铝土矿供应偏紧影响,当地氧化铝厂复产受限,而云南地区下游电解铝企业继续推进复产,氧化铝价格大幅提升创新高,3月氧化铝企业液碱库存逐渐累库,氧化铝企业拿货积极性下降,各地长单协议价均有不同程度的降幅,对烧碱需求下降,至4月下旬有节前备货需求,对烧碱需求略有提升。非铝下游方面,粘胶短纤开工有较大降幅,纺织印染需求相对良好,纺织企业开机率维持往年平均水平,印染厂开机率在高位持平,是往年同期最高水平,但对烧碱需求影响有限。

5月氧化铝价格维持涨势,国内矿石工有方面,山西、河南两地矿山开采依旧受限,受矿石供应偏紧影响,氧化铝企业复产提产难度较大,5月下旬部分矿山实现复采,矿石供应情况出现向好趋势,山西、河南地区氧化铝装置开工好转,内蒙地区氧化铝装置准备开工,对烧碱需求有所支撑。21日力拓澳大利亚两家氧化铝厂宣布不可抗力被迫关停,由于3月天然气管道火灾造成天然气供应不足,原计划6月的复产可能将推迟到9月。非铝下游方面,粘胶短纤开工持续下降,受需求不足影响,利润回落,装置检修量增加,纺织和印染开工略有下降,非铝下游总体稳中略降。

6月国产矿山复采和进口矿石到厂使矿石供应压力缓解,推动山西、河南、内蒙古、重庆部分氧化铝产能复产和投产。整体来看,6月氧化铝市场供应增加,但下游电解铝市场需求也提升,支撑现货价格。7月中旬电解铝企业完成复产,未来对氧化铝需求无明显增量。而山西、河南等地氧化铝企业因连续降雨,以及矿石供应紧缺持续,氧化铝企业压减产能运行。

8月氧化铝开工提升,由于利润良好,对氧化铝企业开工有积极影响,部分企业推进复产,以及有新投产产能提高生产负荷,但矿石偏紧问题仍然存在,限制开工提升幅度。9月西南地区电解铝复产,预计电解铝供应将增加至历史高位,推动氧化铝产能进一步提升。纺织企业开工略有提升,印染企业开工暂未有起色,粘胶短纤生产保持良好水平,非铝下游总体需求维持稳定,而未来进入“金九银十”需求旺季,预期非铝下游开工提升,对烧碱需求有一定增量。

10月至11月电解铝开工持续提升,西南、新疆等地电解铝企业复产和释放新产能,开工率进一步提升;氧化铝利润良好,企业有意愿维持高开工,但冬季环保管控对供应有一定限制。粘胶短纤开工高位运行,纺织和印染开工持稳在往年平均,非铝下游变化不大,未来也将受环保影响而调降开工。

六、进出口

2023年全年固液碱净出口预估248.58万吨,较上一年下降约23%,其中固碱出口降幅约9%,液碱出口降幅约27%。烧碱出口量下降接近前几年水平,2023年国际能源市场波动恢复平稳,套利窗口关闭。预期2024年外盘需求增长有限,烧碱出口延续弱势。

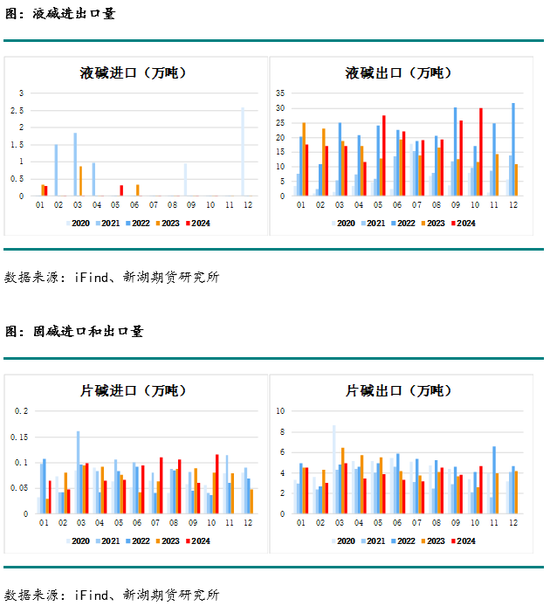

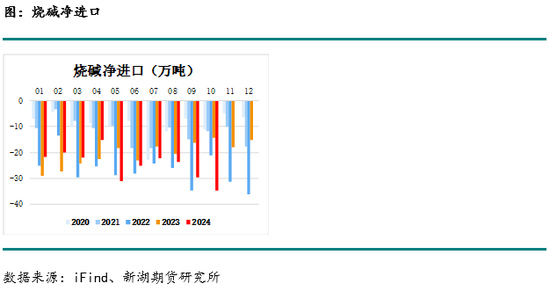

2024年前2个月液碱出口分别为17.61万吨和17.12万吨,均不及去年同期水平,去年同期出口在25万吨和23万吨;固液碱合计净出口为21.75万吨和20.12万吨,较去年同期下降7万吨左右。

3月液碱出口17万吨,固液碱出口合计22万吨,净出口提升至21.9万吨,均较去年同期有所下降。4月液碱出口11.6万吨,较去年同期下降5万吨;固液碱合计净出口15万吨,较去年同期下降7万吨以上,今年前4个月出口均不及去年同期水平。

5月出口量增幅较大,净出口量从4月的15万吨提升至30万吨,主要原因是4-5月日韩氯碱装置检修,而4月的签单延后至5月发货,因此5月数据增量较大。6月液碱出口下降至22万吨,固液碱出口合计下降至25.3万吨,烧碱净出口下降至25.2万吨。随着海外供应提升,日韩企业复工和印度新增产能,并且海运费处于高位,国内烧碱出口在短期和中长期内均有一定阻力。

7月液碱出口下降至19.29万吨,固液碱出口合计下降至22.48万吨,烧碱净出口下降至22.37万吨,接近去年同期水平。8月固液碱出口合计23.7万吨,烧碱净出口23.6万吨。9月固液碱出口合计29.7万吨,净出口29.6万吨。

10月固液碱出口合计34.8万吨,净出口34.7万吨。随着外盘氧化铝增产,对烧碱需求提升,自9 月开始烧碱出口需求提升,10月出口量接近历史最高水平。

七、库存

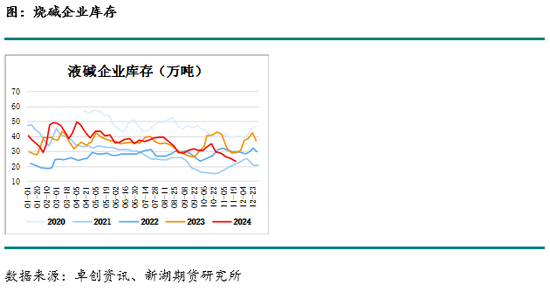

1月烧碱开工提升供应增加,出口增量有限,而前期因环保限制的氧化铝开工有所恢复,液碱企业库存转为去库,从12月中旬的月初的37.11万吨去库至32.8万吨。当前库存水平不在低位,去库对价格支撑作用不强。

2月液碱企业库存节前持续去库,从去年年底最高42.48万吨去库至29.53万吨,春节期间重新累库至49.42万吨,累库接近20万吨,当前库存处于历史同期最高水平。

3月初由于春节期间累库,库存提升至最高49.42万吨,随后华北地区随着氧化铝企业长单商谈完毕,氯碱企业持续发货,并且氯碱企业有一定检修量,烧碱出库顺利,库存从前期高位下跌至最低38.76万吨,但在月底小幅累库至42.33万吨。

4月上旬液碱企业库存重新累库至49.88万吨的高位,由于下游氧化铝厂提货暂缓,至4月中下旬,氯碱企业低价出货,库存压力缓解,且有下游有节前备货需求,液碱库存重新38.95万吨,接近去年同期水平。5月由于烧碱检修量增加,装置开工和供应下降,并且需求有所好转,液碱库存持续去库,从月初的43.5万吨去库7.9万吨至月底的35.6万吨,接近去年同期水平。

6月至7月液碱库存稳定在35-40万吨的水平,6月库存水平受检修影响波动,而7月之后,由于需求下降,在检修增加、开工率持续下降至往年最低水平附近的情况下,库存仍小幅累库至39.16万吨的高位。

8月氯碱企业检修增加,供应较前期有所下降,而下游氧化铝开工持续提升,需求转好,库存持续下降,从月初的39.6万吨下降至33.98万吨。未来供应和需求均有一定增量,而预期近期需求增加速度相对较快,预期烧碱库存仍将呈小幅去库趋势。

11月随着新产能投产,虽然氯碱企业检修量处于较高水平,但产量仍处于高位,下游和外盘氧化铝需求大幅提升,在供需均强的情况下,液碱库存持续去库,从10月中旬的最高35.43万吨持续去库至11月下旬的23.67万吨。

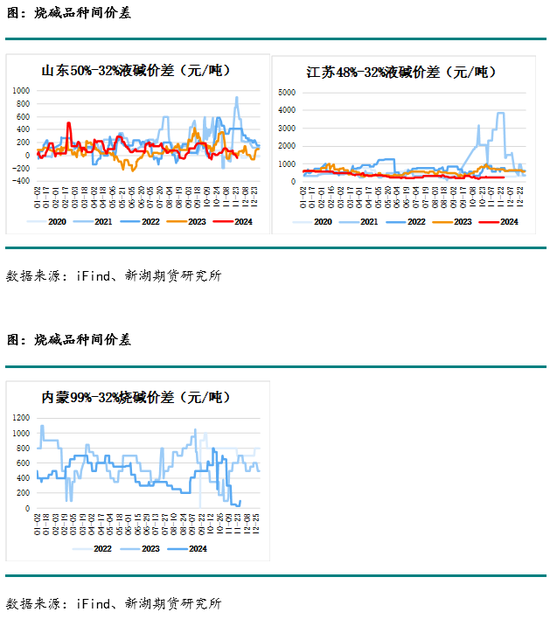

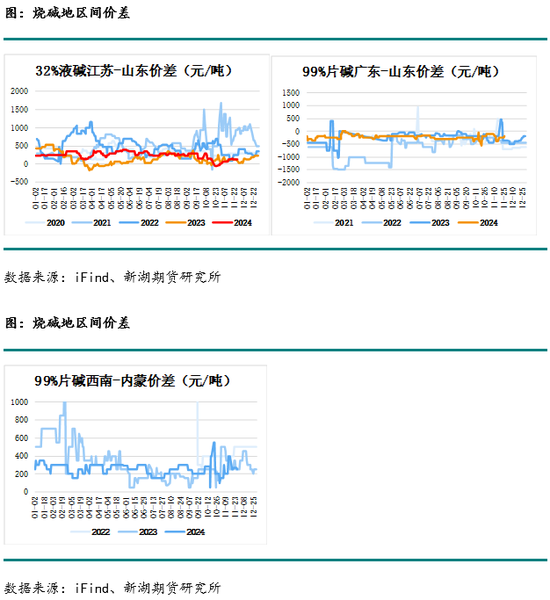

八、期现价格和价差

还没有评论,来说两句吧...