德意志银行表示,美联储撤回提供的一项久经考验的流动性支持措施,将对美元作为储备货币的地位构成二战结束以来最大的风险。知情人士透露,欧洲央行和监管官员已经就特朗普政府在市场压力时期推动美联储退出全球融资市场的可能性进行了非正式讨论。

没有任何迹象表明,特朗普政府希望美联储缩减在过去危机中提供的货币互换安排。但就在欧洲出现上述对话的同时,美国正在其他方面远离其欧洲盟友。德意志银行外汇研究主管George Saravelos周四在给客户的报告中写道,即使美联储不采取行动,对货币互换安排可靠性的任何担忧都可能对美元造成损害。

Saravelos写道:“如果这种担忧在美国的西方盟友中普遍存在,它可能会创造出自二战后全球金融架构建立以来全球去美元化最重大的推动力。”

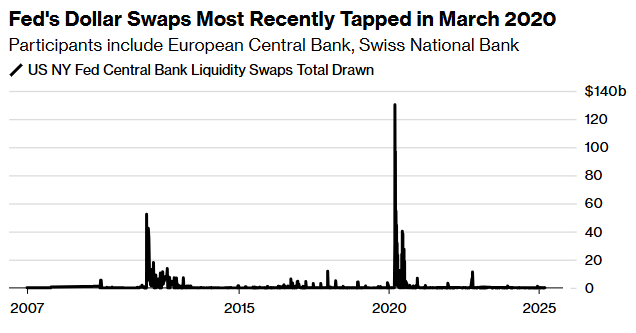

货币互换安排最早于1960年代推出,允许全球机构用本币借入美元,缓解金融压力时期对美元的需求。随着2007年金融危机的升温,美联储的这种支持在市场动荡时期被重新启用,长期以来一直被视为一种重要的保障——尽管很少被动用。

欧洲央行、日本央行、加拿大央行、英国央行和瑞士央行目前与美联储有长期货币互换安排。在2020年初新冠肺炎疫情造成市场混乱的高峰期,这些安排还延伸至韩国央行、巴西央行和墨西哥央行等其他央行。

Saravelos指出,美联储对其计划负有全部责任。但是,他说,特朗普政府可以对美联储产生间接影响——要么通过“道德劝说”,要么通过特朗普任命的管理委员会成员。

Saravelos补充说,如果美联储在紧迫的压力下选择停止流动性支持,或者试图利用这一工具作为美国其他政策目标的交换条件,这将产生深远的影响。随着全球机构争相获得美元资金,从而推高需求,美元将大幅升值。它还可能导致美国资产“贱卖”,这些资产通常在外汇掉期市场上进行对冲。

最重要的是,Saravelos写道,对美联储作为世界最后贷款人的卓越角色的怀疑将“加速其他国家减少对美国金融体系依赖的努力”。

美联储还提供了其他旨在缓解全球市场流动性问题的工具。2020年3月,它与更广泛的外国机构建立了回购协议操作,并于2021年7月成为永久性操作。该安排允许外国机构将其存放在美联储的美国国债兑换成美元,而无需在压力时期抛售美债或求助于私人回购市场。

还没有评论,来说两句吧...