来源:牛钱网

导读

嘉宾介绍:吕爱丽,永安期货北京研究院油脂油料高级分析师,毕业于哈尔滨工业大学,硕士研究生,期货投资咨询号:Z0011741,中共党员,主要从事油脂油料期现货行情及行业研究工作。曾任职于九三粮油工业集团有限公司经营部,主要负责豆粕基差定价的研发、试点和推广。入职永安期货后先后多次参与大商所举办的有关农产品期货、期权课题及项目的研究工作。

核心观点:总结来讲,菜系强于豆系,植物油板块强于油料板块和蛋白板块,棕榈油还是强于豆油。菜油要关注具体的国际关系走势。如果棕榈油的价格有明显回调,从基本面驱动逻辑来看,还是会吸引资金进场,基本面要5月份以后才能有较大变化。

正文

本文来自于11.24晚上“牛转钱坤”直播中关于油脂油料

的分享内容。

1、11月USDA月度供需报告解读

从基本面的角度来看,油料大丰产格局没有变,但是菜籽和葵籽比之前要好。

11月份 USDA把美豆单产下调,相当于丰产压力减小,但是这些都已经提前交易,所以目前市场最关注的还是巴西天气和产量的变化。近4周,巴西天气问题都不大,市场对蛋白的交易热情开始转弱,但是由于还处于天气的关键阶段,也不会有很深的跌幅。

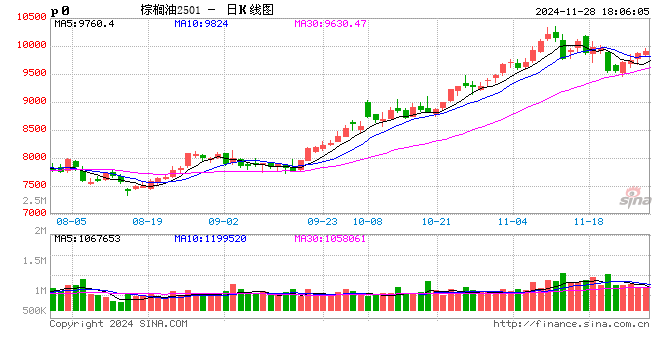

棕榈油,驱动逻辑和基本面没有特别显著的变化,但是目前最大的问题就是绝对价格,给市场带来资金层面和心理层面上的波动。

11月份美豆单产下调不影响丰产的定性问题,但是会影响定量问题。单产调整符合历史调整频率的惯性,不过这次单产调整把美豆的库存消费比由12% 调整到10%左右。

2、全球油籽显著宽松

11月份报告,全球油籽显著宽松,库存消费比走缩0.53%。24/25年度全球总库存消费比将近27%,只能说环比改善。

24/25年度全球油料增产主要靠全球大豆增产,与此同时因为欧盟菜籽的减产导致全球菜籽减产265万吨,因为欧盟、乌克兰等主产国葵子减产导致全球葵子合计减产559万吨。葵子和菜籽边际已经率先发生好转。

全球大豆的库存消费比32.75%,仅次于18/19年的新高,但是在11月报告下修美豆单产之前,库存消费比达到33.44%,创了历史新高。单产环比下修改变宽松的幅度,但依旧是宽松的。

24/25年度全球大豆同比增产3067万吨(10月预估+3420万吨),其中美豆同比增产814万吨(10月预估+1143万吨),巴西同比增产1600万吨,阿根廷同比增产279万吨(10月预估+290万吨)。

虽然11月报告较10月报告下调24/25年度美豆产量328万吨,但是美豆收割已经完毕,丰产成为事实。接下来全球大豆能否同比显著增产,主要看24/25年度巴西大豆产量能在多大程度上兑现1.69亿吨的预期。

2024/2025年度全球菜籽供需关系略偏紧。11月USDA月报依旧维持24/25年度全球菜籽丰产的预期,但是9月USDA月报对全球菜籽的产量环比调减了127万吨。主要是调减欧盟菜籽产量125万吨。

此前欧盟本土机构就在不断调减24/25年度欧盟菜籽产量(调减幅度在100-400万吨),并且菜系对此也进行了交易。关注后期USDA月报能否继续调减欧盟、加拿大菜籽产量。

预计2024年加拿大油菜籽产量同比-1.1% 至 1900 万吨。预计单产同比-0.8%至38.4蒲式耳/英亩,收获面积预计同比-0.4%至2180万英亩。8月29日,加拿大统计局公布的预估产量是1950万吨,同比+1.6%。

接下来要看巴西大豆的产量和同比增长的幅度,即使不能够同比兑现1.69亿吨的预期,也不会影响全球大豆供需处于宽松的格局,重心可能提升,绝对价格反转难期。

3、全球植物油供需由宽松趋于中性

2024/2025年度全球植物油期末库存为28.33百万吨(10月28.80),库存消费比为12.66%(10月12.89%,环比-0.23个百分点,同比-1.16个百分点)。属于历史下沿位置,由宽松转为适度。

全球油料市场和大豆市场依旧是处于预期宽松的格局,这就是植物油的基本面驱动逻辑要比蛋白好的原因。

目前全球植物油处于大供给大需求的格局。

全球植物油24/25年度预期同比增产将近500万吨,其中棕榈油同比增产近300万吨。由于新旧作物年度大豆的显著增产,24/25年度全球植物油的增产,除了棕榈油增产贡献,豆油增产也贡献显著。

美豆油

NOPA 10月报告数据显示,美豆需求一直是比较好的,美豆的压榨很旺盛,同时库存不断走低,说明生物柴油实际需求不错。

EIA数据显示:2024年8月美生物柴油豆油物料投入12.17亿磅,7月为11.39亿磅,去年同期为11.92亿磅,环比+6.84%,同比+2.07%。

美豆油从7月中旬开始转弱,主要原因是政治格局,特朗普更倾向于支持传统能源。

棕榈油

棕榈油的价格与生物柴油政策息息相关,2023年2月1日开始,印尼开始实施B35生物柴油掺混政策,当时市场预期同比增加近230万棕榈油物料投入,最终的落实还是不错的。

今年市场公布要在2025年实行B40,如果实行B40,保守预计增加200万吨的棕榈油需求。但是最近3周,市场反复交易印尼B40生物柴油计划推迟到下半年执行的传闻,导致高位的棕榈油价格反复波动。

从主产国月度高频数据来看,马来从9月份开始减产,按照5年同期均值来看,在10月份,会有下调,实际更早进入了减产季。同时去库周期也提前一个月,比市场预期的节奏要提前,对于价格就有支撑作用。

9月份的印尼库存激增,但是还没有达到5年同期均值的水平。激增的主要原因是出口下降近22%,产量依旧维持在400万吨上下,在增产季产量没有增起来。高价格抑制阶段性的出口,导致库存激增。

棕榈油的驱动逻辑没有变,引领市场行情的主要原因就是增产季产量不能显著增加,库存不能有效累库。

虽然9月份的数据从库存角度来看有一定的压力,但是累库来自于出口的减弱,而不是产量增加。所以目前棕榈油更多的是绝对价格跟出口之间的博弈。

4、油脂油料主产国天气情况跟踪

巴西未来15天的天气预期都是有所好转的状态,所以市场对于天气的交易热情有所减弱。

厄尔尼诺指数目前仍然处于中性,预期24年10-12月转为拉尼娜(57%),此前预期9-11月,概率为60%,有望持续至25年1-3月。如果不是强拉尼娜天气,很难对巴西大豆的单产产生影响。

5、国内油脂油料市场情况

国内来看,目前美豆榨利相对偏弱。大豆库存是往下调的,但也不缺。但是菜籽库存比较高。豆油库存处于高位往下走的过程,但是幅度不是很大。棕榈油库存处于历史中位,菜油库存也是历史高位向下波动。

豆粕需求在9月份之前比较弱。9月底之后,需求有激活的状态。通过基差的成交,10月份有比较明显的放量。

总结来讲,菜系强于豆系,植物油板块强于油料板块和蛋白板块,棕榈油还是强于豆油。菜油要关注具体的国际关系走势。

如果棕榈油的价格有明显回调,从基本面驱动逻辑来看,还是会吸引资金进场,基本面要5月份以后才能有较大变化。

还没有评论,来说两句吧...