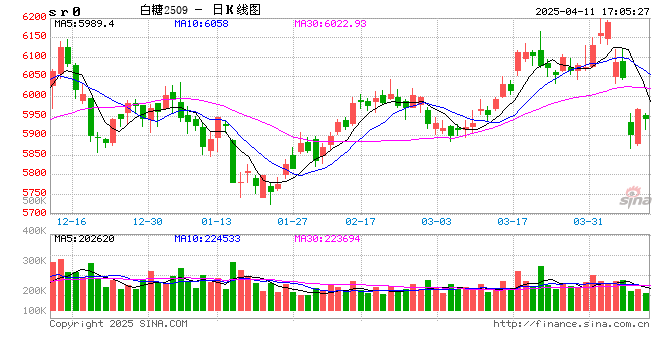

来源:大地期货研究院 2025/04/11 白糖:宏观扰动增强白糖节奏把握难度

主要观点

核心观点:短期震荡

宏观风险加剧,短期建议暂时观望。

外盘基本面变化有限,目前缺乏内生驱动,因此此阶段宏观驱动或会被放大,关注原糖18美分支撑力度。国内偏强逻辑不变,继续关注月差正套以及内外反套,短期不建议单边操作。

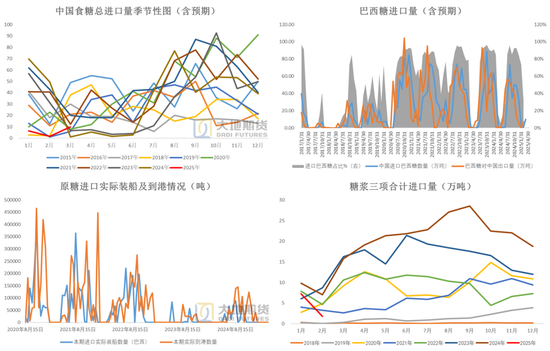

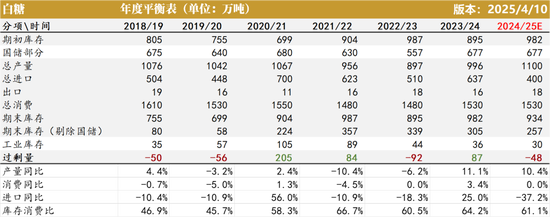

国内供需格局:偏多国产糖产量上修,但去库速度快,年度缺口问题仍存,且广西干旱再次发酵,整体驱动向上。

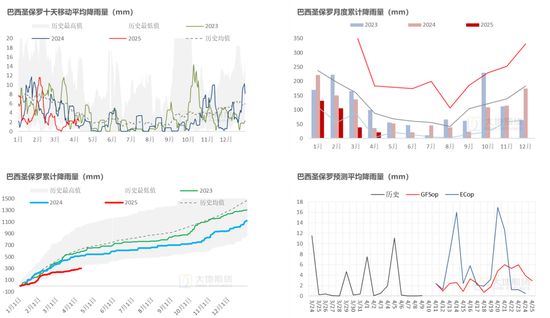

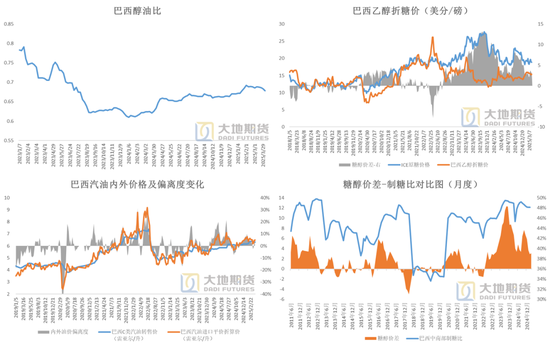

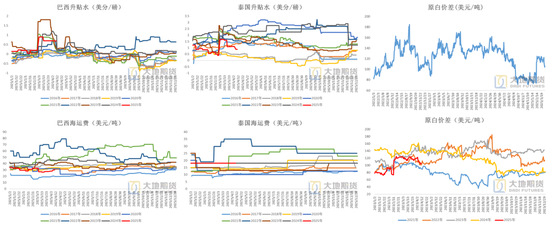

国外供需格局:中性基本面变化有限,巴西天气预报显示降雨回升至历史均值水平,北半球压榨表现正常,后续关注贸易流偏紧的变化情况以及巴西开榨数据。估值上,印度原糖出口平价仍维持在19.5-20美分/磅,巴西乙醇折糖价下跌至15美分/磅,且仍有可能进一步下跌。

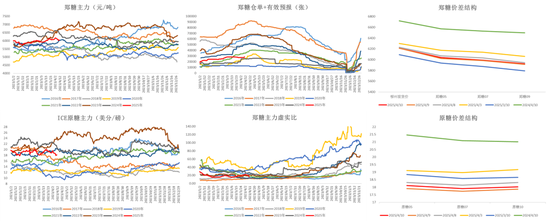

原白价差:中性偏空原白价差近期出现回落,目前主力原白价差106美元/吨。

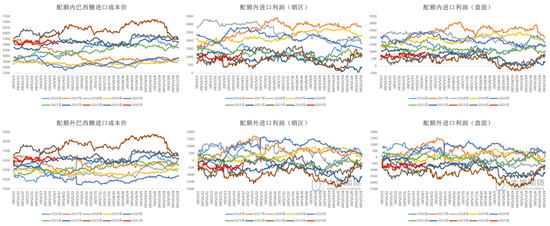

进口利润:偏多内外反套逻辑仍存,对内盘形成支撑。

截至4月10日,配额内巴西糖进口成本约5093元/吨,配额外进口成本约6491元/吨;配额内进口利润(销区)1210元/吨,配额外进口利润(销区)-188元/吨。

01

宏观风险下

巴西乙醇成本底下移

圣保罗降雨小幅回升,4月预报降雨接近去年同期水平

等待新榨季开牌

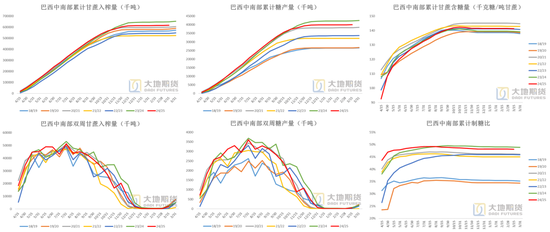

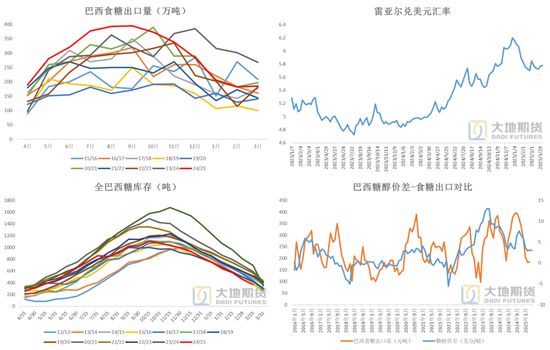

巴西中南部24/25榨季糖产接近4010万吨,25/26榨季关注推迟开榨情况。

2025年3月上半月,巴西中南部累计甘蔗入榨量6.17亿吨,同比-4.94%;累计产糖量3998万吨,同比-5.34%;累计产醇344亿升,同比+4.11%;累计制糖比48.09%,同期-0.87个百分点。双周甘蔗压榨量同比-18%,糖产同比-19%。

原油下跌带动乙醇成本底降低

宏观带动国际油价下跌,巴西国内乙醇价格也跟随回落,目前乙醇折糖价+Cbio接近15美分/磅。目前巴西国内油醇价格跌幅不及国际原油,后续仍有下滑空间。

截至4月5日,巴西醇油比0.678;

截至4月10日,乙醇折糖价+Cbio约15美分/磅,糖醇价差接近3美分/磅。

巴西维持高出口

目前巴西出口仍维持在同期高位,关注其四月出口能否下滑。

2024年3月巴西食糖出口185万吨,环比+2%,同比-31%。

截至2025年3月上半月,巴西食糖总库存368万吨,同比-47%。

2025年4月前1周巴西食糖出口24万吨,折全月出口约120万吨。

02

印度泰国基本面变化有限

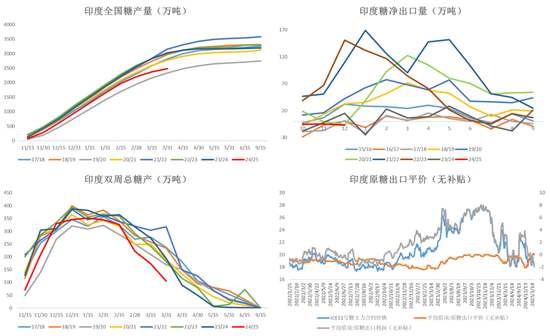

印度仍无出口利润

印度收榨节奏符合预期,其国内糖价仅小幅回落,目前印度原糖出口平价约20美分/磅。

截至2025年3月31日,印度累计糖产2476万吨,同比-18%。

截至2025年4月10日,印度原糖出口平价约20美分/磅,出口利润转负,印度白糖出口平价约510美元/吨,均无出口利润。

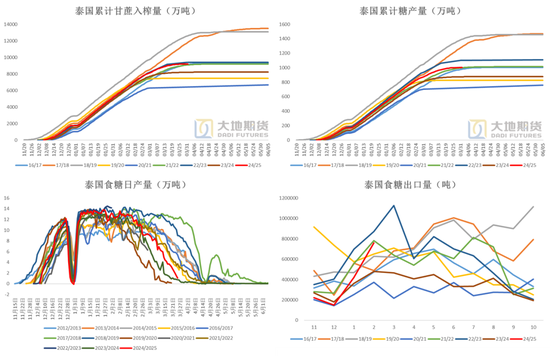

泰国基本收榨结束

截至2025年4月1日,泰国甘蔗累计压榨9198万吨;累计产糖1004万吨,同比+15%。

2025年1月,泰国糖出口76万吨,同比+58%。

03

国内缺口仍需进口利润刺激解决

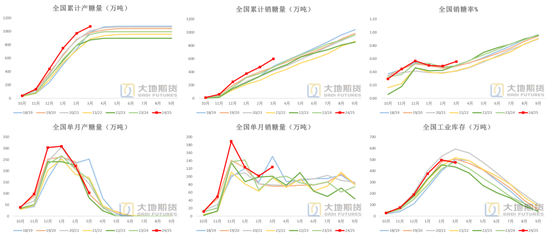

国产糖3月出现去库

国内产糖进度较好,目前榨季糖产预期或上调至1100万吨,但从工业库存角度来看,3月转向去库时间偏早,且目前广西干旱问题再次发酵,整体仍存利多支撑。

截至2025年3月底,24/25榨季全国累计产糖1075万吨,同比+12%;全国累计销糖600万吨,同比+27%;累计销糖率55.8%,同比增加6.3个百分点;工业库存475万吨,同比减少8.65万吨。

研究院

进口仍存缺口

船期进口仍然很少,且近期原糖虽下跌至18美分附近,但加工糖点价仍然不多,国内缺口问题仍然存在。

2025年1-2月我国总计进口食糖8万吨,累计同比-93%;糖浆及预拌粉进口9万吨,折糖约6.8万吨,累计同比-46%。

商务部数据显示3月配额外巴西原糖到港量仍为0。

内外反套支撑内盘

内外反套逻辑仍存,国内缺口通过内外反套形式体现,对内盘形成一定支撑。

截至4月10日,配额外进口利润(盘面)-453元/吨,配额内进口利润(销区)1210元/吨,配额外进口利润(销区)-188元/吨。

目前配额内巴西糖进口成本约5093元/吨,配额外约6491元/吨。

年度平衡表

本月上调国内糖产30万吨。

04

价差结构

升贴水及原白价差

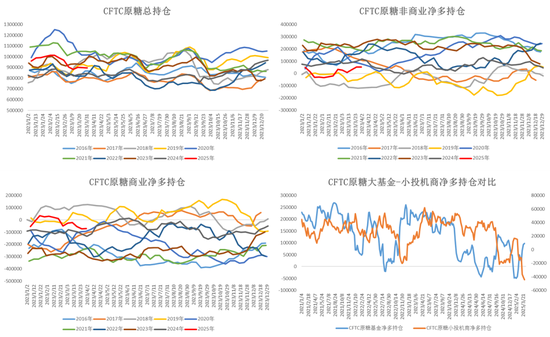

CFTC持仓

盘面回落

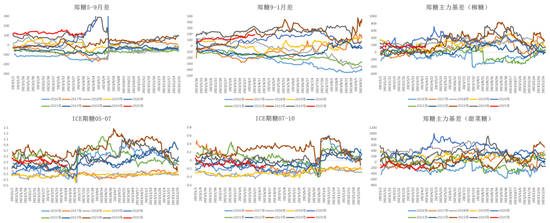

基差及月差

赵晨雨

从业资格证号:F03113155

投资咨询证号:Z0019678

还没有评论,来说两句吧...