私募股权支持的赴美首次公开募股(IPO)有望卷土重来。

数据提供商PitchBook的一项新分析显示,去年,由收购公司支持的公司在美国的IPO退出额仅为87亿美元,远低于疫情前451亿美元的平均水平。影响整个IPO市场的因素——高利率、宏观经济不确定性和地缘政治风险上升——都为私募股权支持的公司带来了严峻的环境。

但如今,随着美国股市创下历史新高,宏观经济环境有所改善,退出前景变得更加光明。PitchBook列出了50家准备明年在美国交易所进行IPO的私募股权支持的公司,其中选择的公司规模足够大,适合公开市场,最近提交了IPO申请或进行了准备活动,而且在收购公司的账簿上有很长一段时间。

PitchBook首席私募股权分析师Tim Clarke表示:“股价处于历史高点会产生了光环效应,我们完全预计2025年将是又一个复苏之年。”

事实上,复苏已经开始。PitchBook的数据显示,今年有305亿美元的私募股权支持的IPO退出,筹资60亿美元。仅在第三季度,就有五家通过IPO退出,其中包括Platinum Equity支持的英迈科技(INGM.US)和Partners Group的KinderCare Learning Companies(KLC.US)。

PitchBook对明年可能申请IPO的私募股权支持公司的分析包括几个因素。其中,显示上市潜力的一个关键因素是该公司被收购公司拥有的时间。一般来说,私募股权公司持有一家公司的时间为五到七年。上市的最佳时机通常在第三年到第五年之间。

值得注意的是,在PitchBook列出的公司中,有19家在最近几年公开申请了IPO。其中包括淡马锡控股(Temasek Holdings Pte)支持的UST,以及JAB Holding Co.支持的Panera Bread Co.。

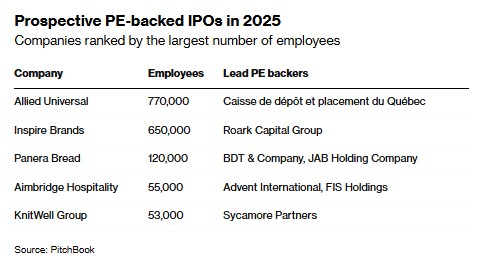

其他因素包括庞大的员工基础和有吸引力的增长迹象。Clarke称,与2021年不同的是,当时有许多小型公司和有问题的公司上市,这次的规模和质量很重要。

他表示:“你需要有足够的交易量、正现金流以及良好的营收和利润增长轨迹。”他补充道,他的团队寻找规模更大的公司,并将员工人数增长作为衡量指标之一。

就员工人数增长而言,一些明年可能申请IPO的招聘规模最大公司包括由Roark Capital Group支持的Inspire Brands Inc.,以及由Caisse de dépôt et placement du Québec支持的Allied Universal Security Services LLC。

汇编数据显示,今年到目前为止,美国公司筹集了406亿美元,超过了上年同期的254亿美元。

T. Rowe Price私募股权主管David DiPietro表示:“在经历了很长一段时间没有公司寻求上市之后,确实感觉供应终于出现了。最近几周,围绕试水会议的活动肯定有所增加,这与几个月前的情况相比是一个显著的转变。”

还没有评论,来说两句吧...