来源:华闻期货

报告摘要

宏观面:从国内外政策来看,国内政策依旧偏积极,11月份财政部部长蓝佛安介绍了10万亿元的地方化债资源,12月份关注中央经济工作会议动向,国外方面,关注特朗普竞选期间主张的关税及其他政策的后续进展,不确定性因素较多,对铝价影响亦复杂多面。

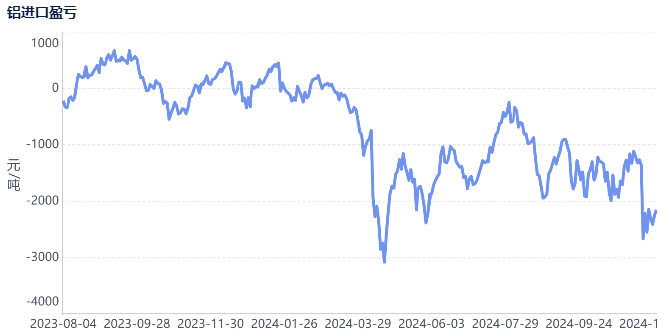

供需端:国内铝土矿产量逐步小幅抬升,但仍未恢复至正常水平,海外铝土矿供应仍有扰动因素存在,矿紧局面未改,国内氧化铝运行产能继续受矿紧及环保等因素限制,不过海外力拓已解除对其澳大利亚Gladstone氧化铝出口的不可抗力,运营接近正常状态,在海外亦有新增电解铝产能投放下,关注后续海外氧化铝供应情况,电解铝方面,成本压力下,国内电解铝厂出现减产现象,而出口退税政策实施前的抢出口现象致使铝下游加工板块开工率下行不明显。

观点:整体来看,氧化铝基本面支撑有弱化预期,价格顶部或已显现,预计12月份氧化铝期价大概率以下行为主,而电解铝供需端均有扰动,若氧化铝价格下行,电解铝成本端支撑或坍塌,预计12月份电解铝价格亦难有好的表现,偏弱运行为主。

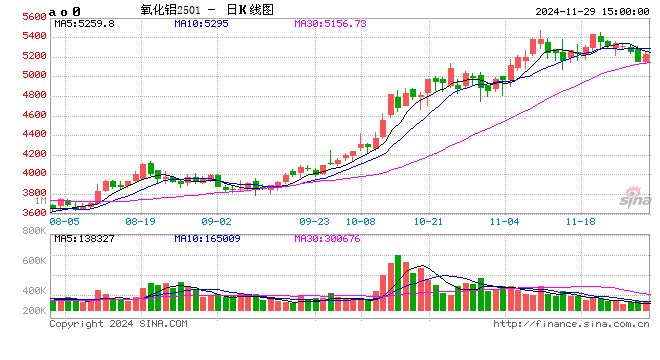

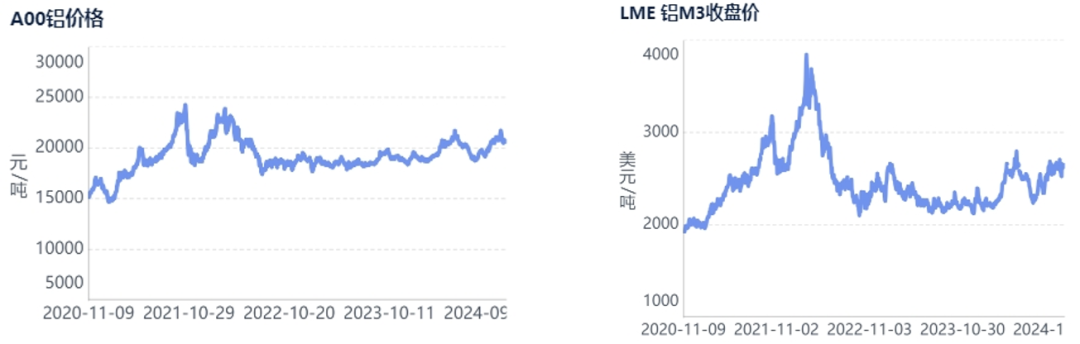

一、铝价先扬后抑,重心小幅下移

11月份国内铝价先扬后抑,重心小幅下移。月初,河南、广西部分电解铝厂停槽检修以及美国铝业因一艘运输铝土矿的巴拿马船在水道中搁浅暂停从巴西朱鲁蒂港 (Juruti) 发货铝土矿等消息助推铝价走高,不过特朗普当选新一届美国总统,以及其主张的提高关税政策,引发市场对铝消费的担忧,铝价高位回落,另国内取消铝材出口退税政策对铝价亦有影响。

11月份氧化铝价格继续上涨,现货价格相较于期货强劲,期现价差扩大,现货处于高升水状态,除受海外矿端扰动外,国内氧化铝企业因重污染天气预警及检修事件频发亦影响供应,而电解铝厂备货需求对氧化铝消费提供支撑。

二、铝产业基本面分析

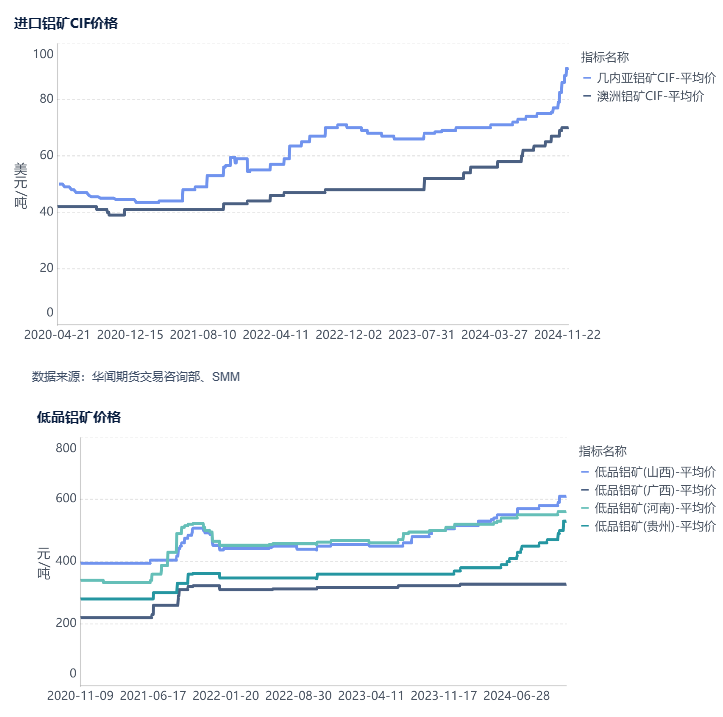

2.1铝土矿供应存扰动

10月我国铝土矿产量为512.92万吨,环比+2.62%,同比-3.97%,晋豫铝土矿山仍未听闻全面复产计划,贵州清镇露天铝土矿自9月停产以来,尚未复产。进口矿方面,10月我国进口铝土矿1228.9万吨,环比+6.4%,同比+10.7%,几内亚雨季虽已结束,但因船期问题,国内进口铝土矿的到港量仍处于几内亚雨季影响之下。

消息面上,继几内亚氧化铝公司(GAC)铝土矿出口被海关暂停后,现面临永久关闭风险;美国铝业因一艘运输铝土矿的巴拿马船在水道中搁浅,已暂停从巴西朱鲁蒂港 (Juruti) 发货铝土矿。

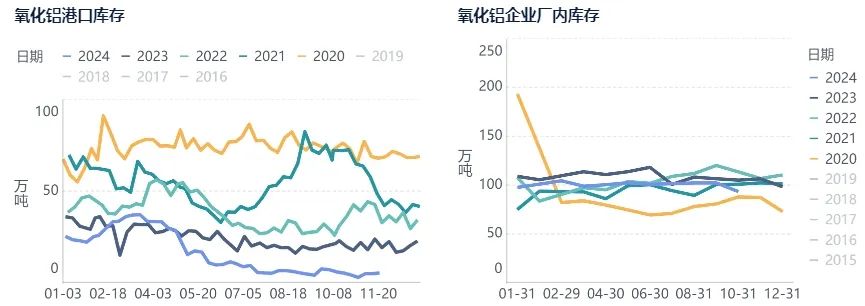

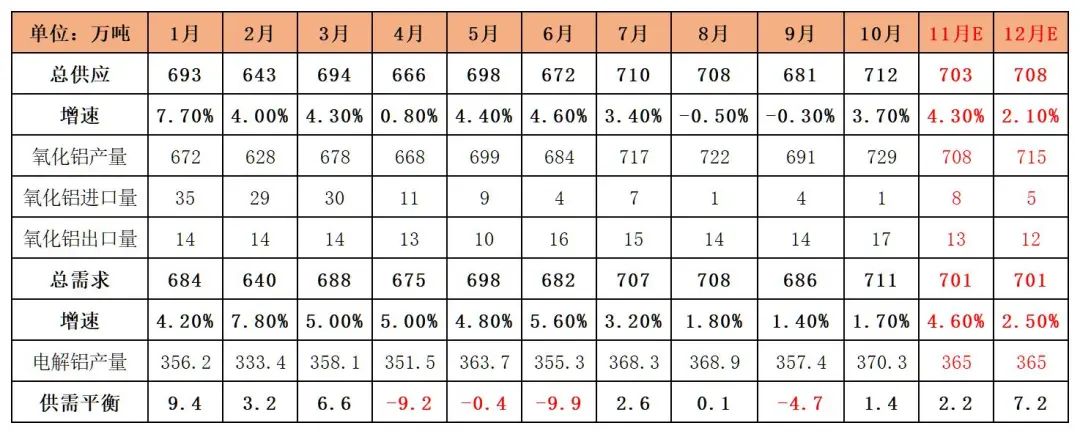

2.2氧化铝供应仍偏紧

10月我国冶金级氧化铝产量为728.7万吨,环比+2.93%,同比+6.51%。进入11月,部分新增产能或将爬产结束开始出货,但重污染天气预警及南方检修事件频发,另矿端紧缺亦限制氧化铝运行产能的提升空间。

海外方面,11月下旬,力拓宣布已经解除对其澳大利亚Gladstone氧化铝出口的不可抗力,运营接近正常状态,力拓的报告也表明供应状况已恢复到95%,不过近期海外亦有新增电解铝产能投放,氧化铝供应难言宽松。出口方面,10月我国出口氧化铝17.02万吨,进口氧化铝0.63万吨,净出口16.4万吨。

截至11月22日,国内氧化铝港口库存为5.4万吨,尚处于历史偏低水平,厂内库存降至100万吨下方。

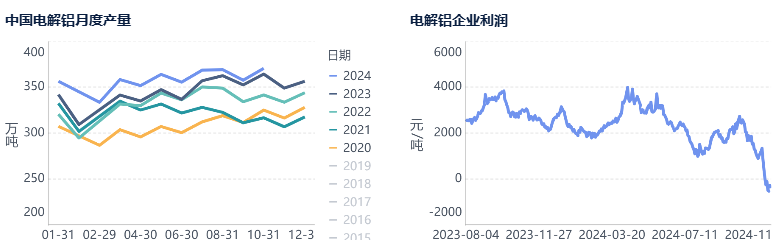

2.3 电解铝企业进入亏损状态

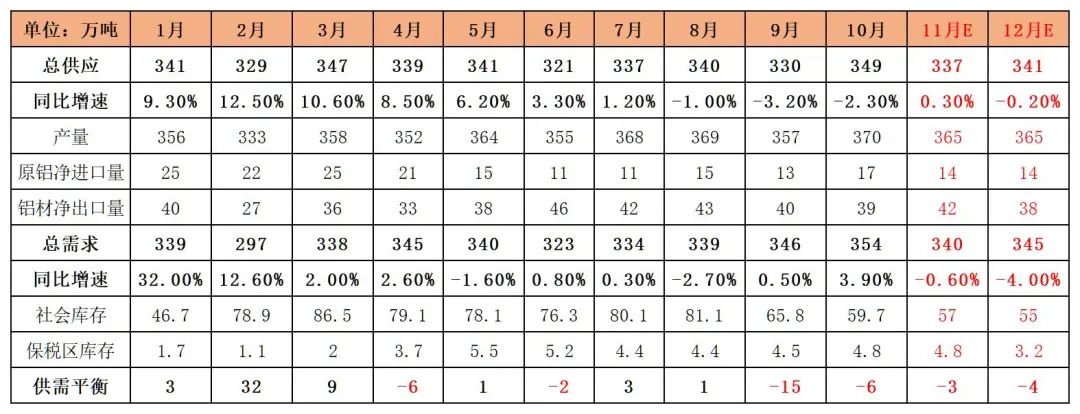

10月份我国电解铝产量为370.29万吨,环比+3.61%,同比+1.69%。进入11月份,复产与新增产能爬产带动国内电解铝运行产能进一步走高,但由于河南某电解铝厂停槽技改预计影响7-8万吨/年产能,另外,广西、贵州铝厂亦有减产现象,预计11月国内电解铝运行产能增量有限。

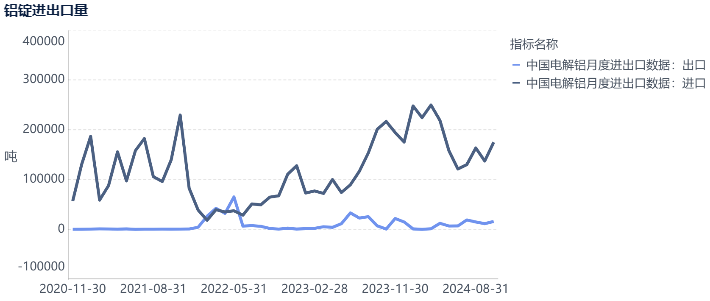

进出口方面,10月份国内原铝进口量为17.48万吨,出口量为1.59万吨,净进口15.89万吨。

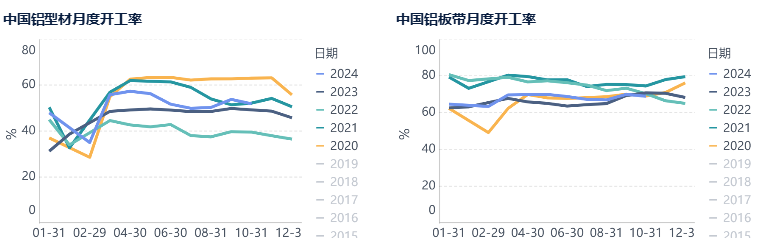

2.4 铝下游出现“抢出口”现象

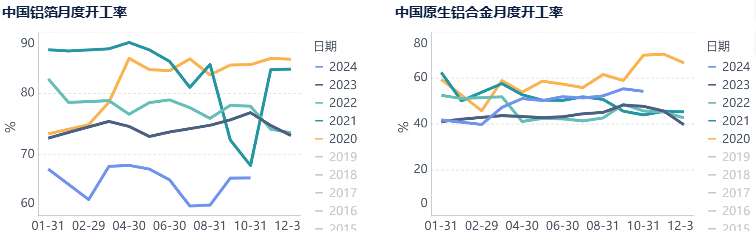

10月份除再生铝合金企业开工率走高外,其他板块开工率均有所回落,不过铝线缆企业开工率仍高于往年同期水平,随着天气逐渐进入冬季,北方地区的电网施工受到限制,特高压终端的提货量将逐渐减少,部分国网和省网的架空线订单将逐渐成为生产的主要任务。11月份虽处于传统消费淡季,但得益于出口退税政策实施前的抢出口现象,铝加工企业开工率下滑并不明显。

2.5 铝终端消费现波澜

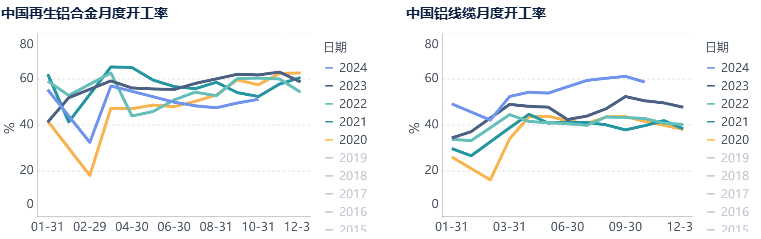

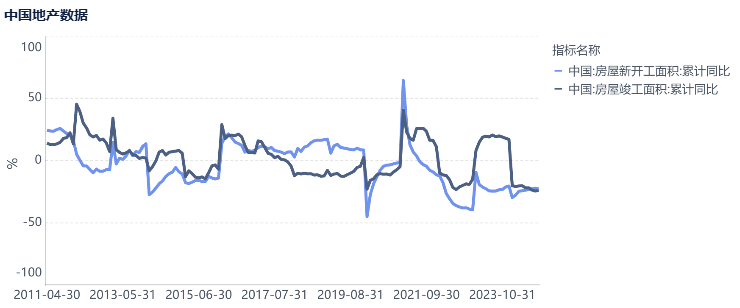

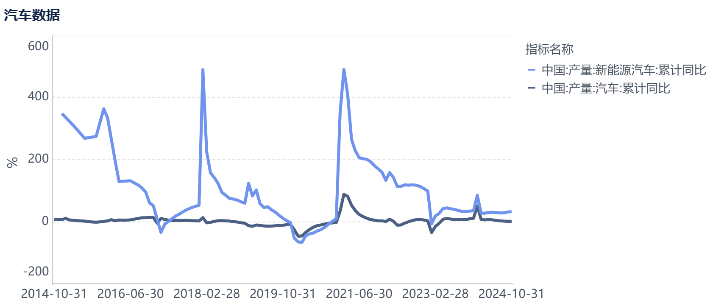

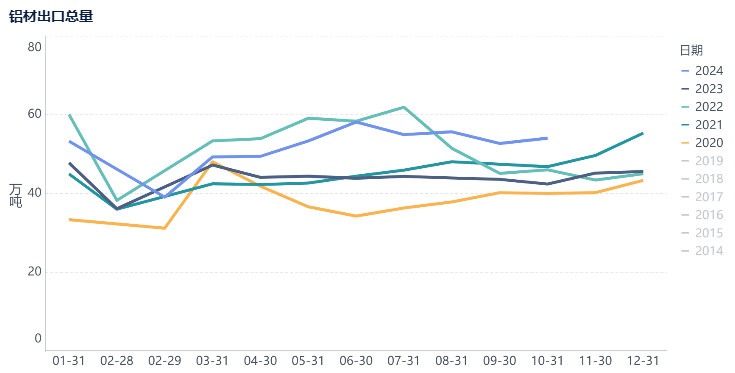

据我们推算,2024年1-10月份房地产行业耗铝量较去年同期减少约158万吨,耗铝增速-24%,去年全年增速为16%;汽车行业耗铝量增加约17万吨,耗铝增速4%,较去年全年的13%明显放缓;光伏板块,除去出口部分,国内光伏耗铝增量约43万吨。出口方面,10月我国出口铝材53.8万吨,环比增长2.6%,同比增长27.5%,其中铝板带、铝箔分别出口30.0万吨、13.4万吨,环比分别增长3.7%、7.8%。1-10月,我国铝材累计出口517.0万吨,同比增长18.9%,增幅比1-9月扩大0.9个百分点。

2.6库存分析

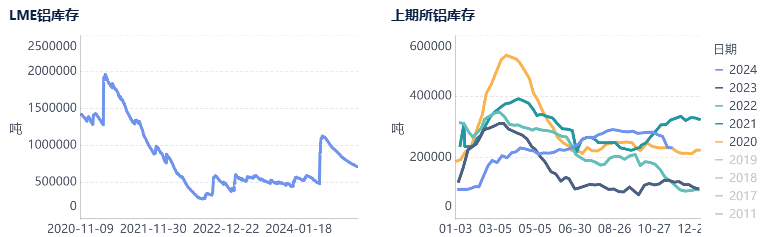

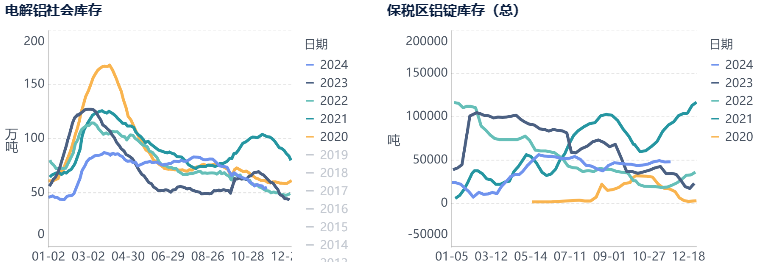

从国内外库存来看,海外LME铝库存继续去化,目前已降至70万吨附近,国内铝社会库存去库放缓,随着新疆铁路发运持续好转,巩义和无锡地区出现集中到货,月末国内社库小幅回升,现为55万吨左右。

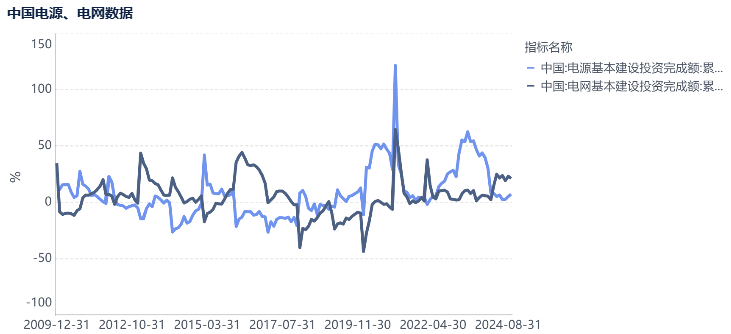

三、宏观与资金情绪

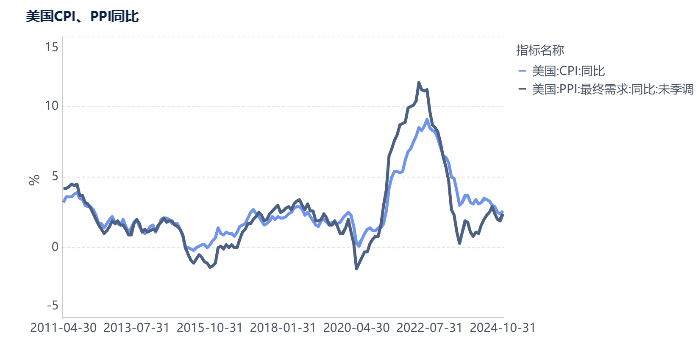

从国内外政策来看,国内政策依旧偏积极,11月份财政部部长蓝佛安介绍了10万亿元的地方化债资源,12月份关注中央经济工作会议动向,国外方面,关注特朗普竞选期间主张的关税及其他政策的后续进展,不确定性因素较多,对铝价影响亦复杂多闻。

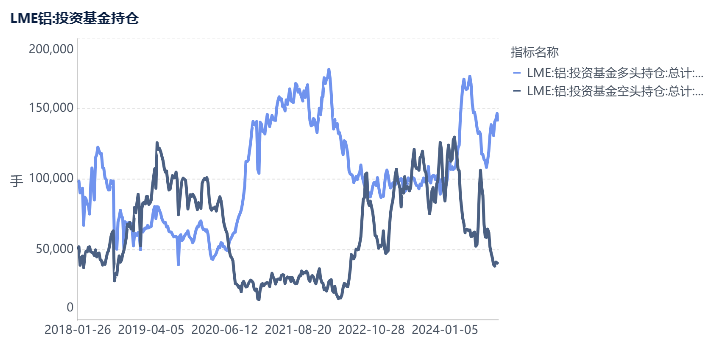

持仓方面,截至2024年11月22日,IME铝投资基金多空持仓较前一周均出现下降其中多头持仓降幅大于空头,净多持仓减少2536手至97046手。

四、十二月市场展望

国内铝土矿产量逐步小幅抬升,但仍未恢复至正常水平,海外铝土矿供应仍有扰动因素存在,矿紧局面未改,国内氧化铝运行产能继续受矿紧及环保等因素限制,不过海外力拓已解除对其澳大利亚Gladstone氧化铝出口的不可抗力,运营接近正常状态,在海外亦有新增电解铝产能投放下,关注后续海外氧化铝供应情况,电解铝方面,成本压力下,国内电解铝厂出现减产现象,而出口退税政策实施前的抢出口现象致使铝下游加工板块开工率下行不明显。整体来看,氧化铝基本面支撑有弱化预期,价格顶部或已显现,预计12月份氧化铝期价大概率以下行为主,而电解铝供需端均有扰动,若氧化铝价格下行,电解铝成本端支撑或坍塌,预计12月份电解铝价格亦难有好的表现,偏弱运行为主。

张靖靖 投资咨询从业证书号 Z0019221

还没有评论,来说两句吧...